Autor: Markus OessDie Deutschen reisen rund um den Globus. Sie sind führende Exportnation. Bewundert für Ingenieurskunst und knallharte Händler, wenn die Sprache auf Konditionen kommt. Die Modeindustrie aber exportiert oft ins europäische Ausland und überzeugt mehr durch Tugenden denn durch Avantgarde. Schlecht ist das trotzdem nicht, wenn denn die Konjunktur und die Pandemielage mitspielen.

Als die Topmanager der HUGO BOSS AG, genauer gesagt Daniel Grieder (CEO) und Yves Müller (CFO), die neue Strategie „CLAIM 5“ präsentierten und auch zu den Halbjahreszahlen etwas sagten, war da kein Platz für Zweifel. Die Aussichten sind prächtig für den Konzern und der Plan, den Umsatz auf 4 Milliarden Euro hochzupuschen, sollte sicher aufgehen. Sicher machten das Ergebnis und die aktuellen Umsatzzahlen es deutlich leichter, Optimismus zu verbreiten. Es läuft wieder gut für die Metzinger, auch wenn das Vor-Corona-Niveau wie überall noch nicht erreicht ist. Die Umsätze springen in allen Absatzgebieten der Welt spürbar an und im Ergebnis stehen auch wieder schwarze Zahlen. COVID-19? Delta-Variante? Brexit? Kein Gedanke, Müller verweist auf die Zuwächse auch in Europa und insbesondere in Großbritannien, Russland, Frankreich, aber auch in Deutschland – trotz mehr oder weniger langer Lockdowns in diesen Ländern. Und für beide Manager ist im Augenblick die lang anhaltende Regenzeit das größere Problem.

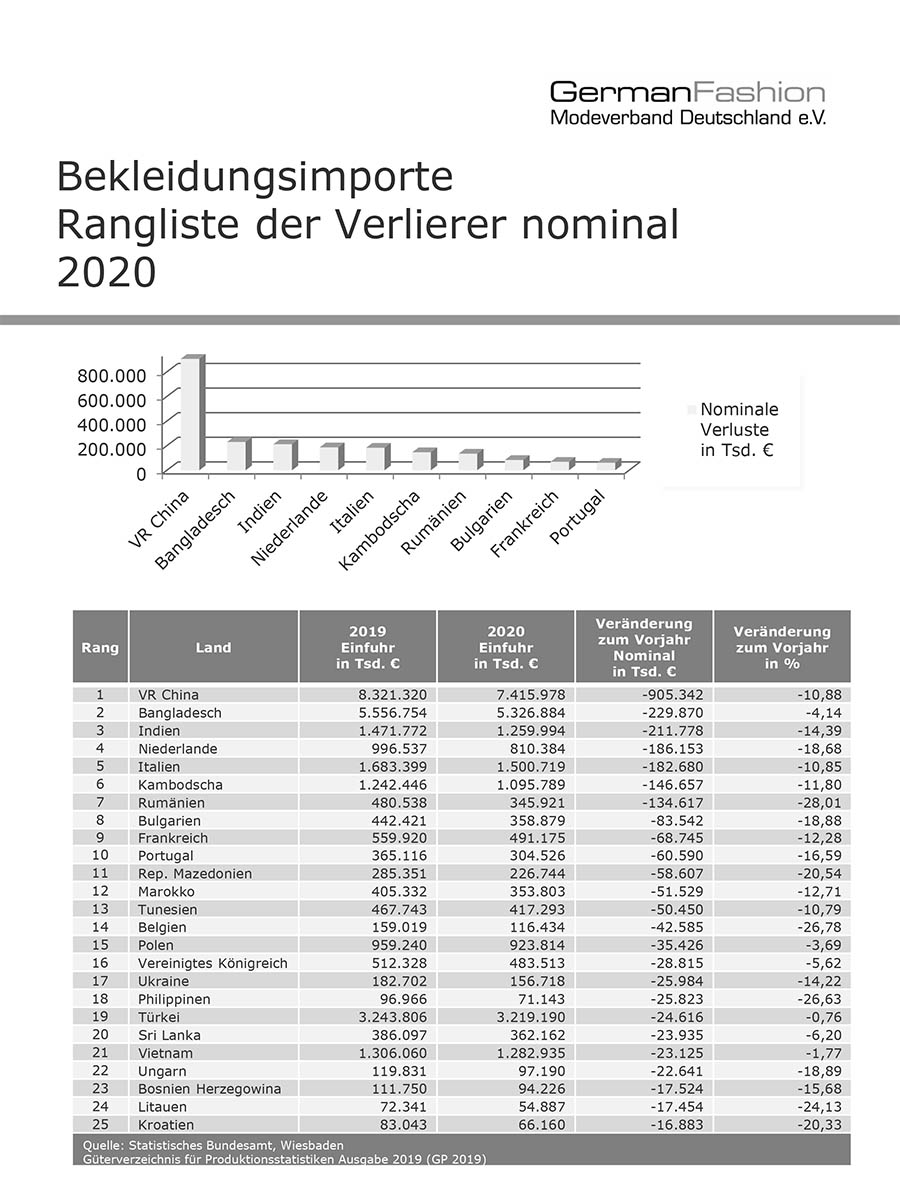

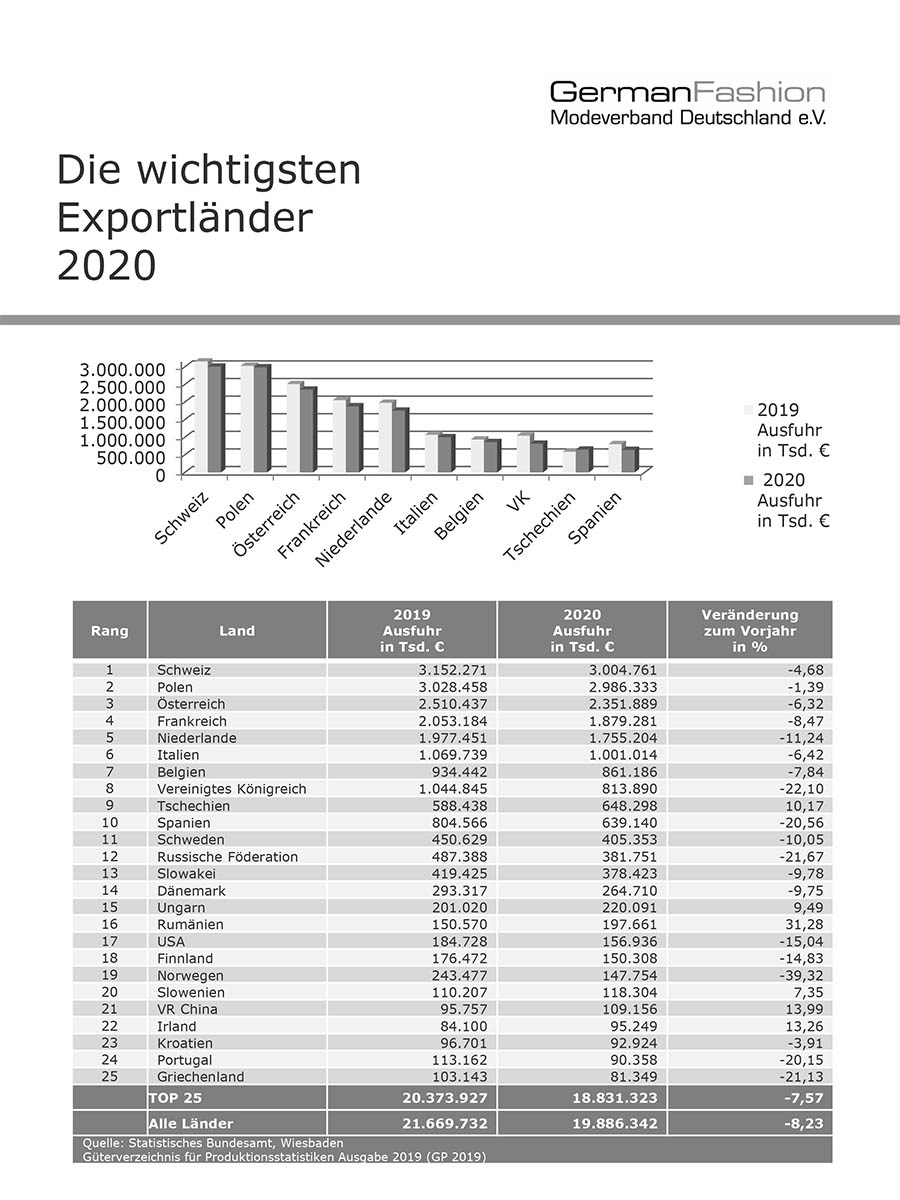

Alles im Lack also wieder und kann die deutsche Modeindustrie international wieder punkten? BOSS, das ist klar, ist Global Player, aber was macht die vor allem mittelständisch geprägte Modeindustrie? Die ist gerne „wohnortnah“ unterwegs gewissermaßen. „Deutschland ist im Bereich Textil und Bekleidung seit Jahren kein Exportweltmeister, da es im Gegenteil sogar mehr importiert als exportiert. Insgesamt partizipieren nur wenige deutsche Hersteller beziehungsweise Marken von den Chancen des internationalen Marktes. Insbesondere am globalen Wachstum im Raum Asia-Pacific, aber auch in Volumenmärkten wie Nord- oder Südamerika sind deutsche Unternehmen nur wenig vertreten. Deutsche Marken sind vor allem in den eher gesättigten europäischen und insbesondere in den direkten Anrainerländern präsent. Die Schweiz, Polen, Österreich, Frankreich und die Niederlande liegen historisch auf den ersten fünf Plätzen mit zusammen rund einem Drittel der Exporte“, sagt Patrick Ziechmann, Partner bei pwc Deutschland im Bereich Advisory/Deals, Schwerpunkt Retail & Consumer Goods, gegenüber FT.

Global Player?

Ein Manko der deutschen Mode hat auch eine Auftragsstudie des GERMAN FASHION COUNCIL ausgemacht, das Ziechmann anspricht: „Neben den großen deutschen Sportbekleidungsunternehmen und einer großen internationalen deutschen Modemarke haben es nur wenige Marken geschafft, eine starke europäische Präsenz aufzubauen. Da liegen die beiden großen internationalen Vertikalisten mit weitem Abstand vorne. Auch im Bereich Luxus-Marken hat Deutschland im Bereich Bekleidung keine wesentlichen globalen Player. Allerdings können deutsche Unternehmen in Nischen und auf ausgesuchten regionalen Märkten eine starke Rolle spielen.“

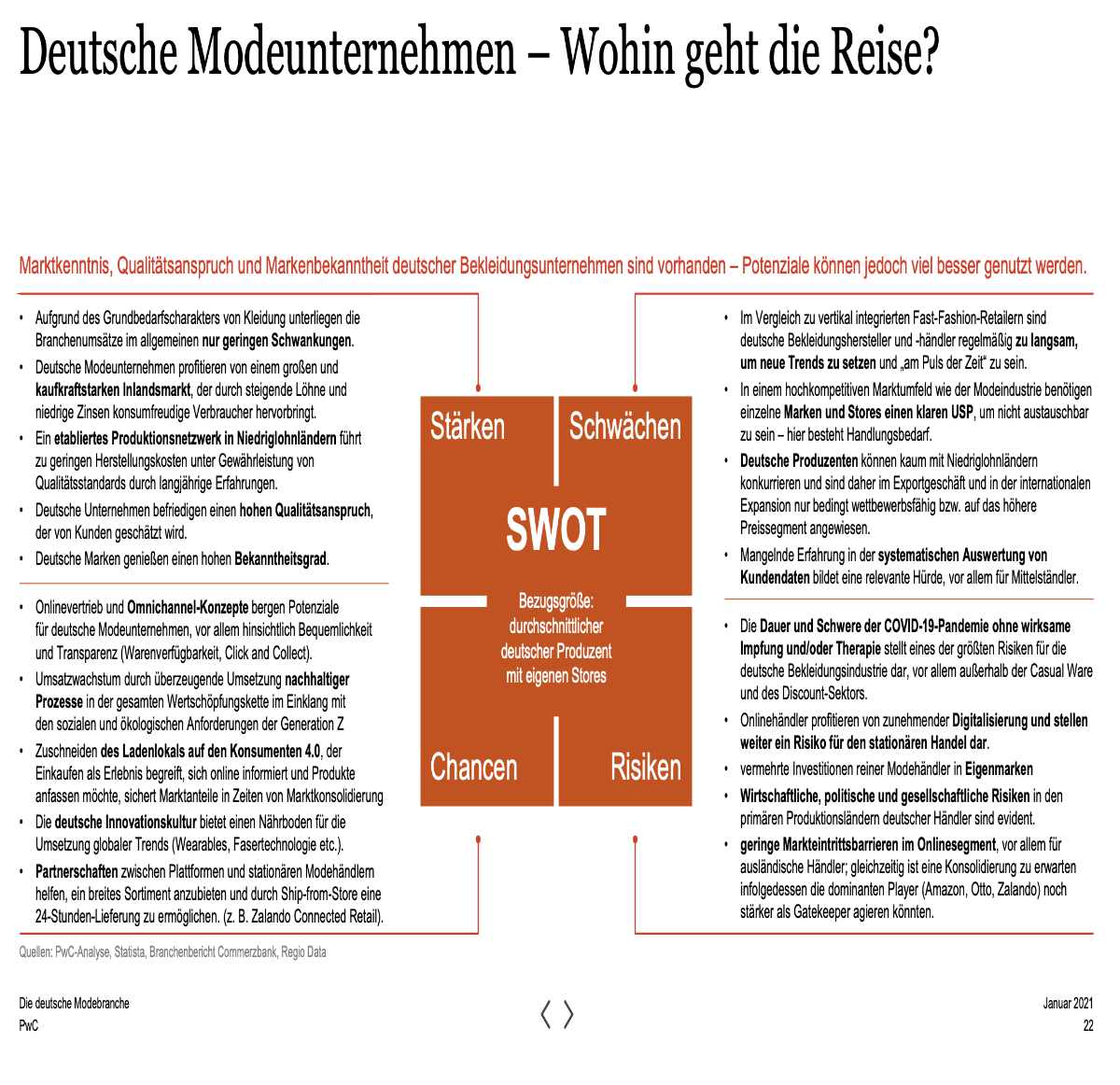

Sein Kollege Stefan Schwertel, Director bei pwc Deutschland im Bereich pwc Advisory/Deals, Schwerpunkt Retail & Consumer Goods, zählt die klassischen Themen wie Passform, Qualität und Zuverlässigkeit zu den Stärken deutscher Labels, auch Innovation und Nachhaltigkeit. Aber es gibt für ihn auch Schwächen: „Geschwindigkeit, Design, Preispunkt oder Kommunikation sind hingegen oftmals nicht die typischen Stärken. Auch im Geschäftsmodell und im Vertriebssystem – hier insbesondere auch in der Digitalisierung – sind deutsche Bekleidungshersteller nicht unbedingt führend. Letztlich erkennt man dies auch an der hohen Anzahl von Insolvenzen, die deutsche Fashion-Unternehmen in den letzten Jahren beantragt haben. Allerdings gibt es hier vor allem bei kleineren, jungen Marken einige positive Ausnahmen.“

An der Gesamtsituation hat auch das Virus kaum etwas verändert, denn Corona ist globales Thema, alle Länder und damit alle Marken sind in sehr ähnlichem Maße betroffen. Alle haben die gleichen Themen: „Extrem starke Zunahme des Online-Handels und der Bedeutung der Digitalisierung des Geschäftsmodells und der Supply Chain sowie extrem hohe Abschriften in 2020 und 2021 sowie Sicherung der Finanzierung unter anderem über öffentliche Kredit- und Hilfsprogramme. Wer sich jetzt nicht auf E-Commerce beziehungsweise Omnichannel und digitale Kundenkommunikation einrichtet und das Geschäftsmodell konsequent digitalisiert, wird zukünftig keine Chance am Markt haben“, sagt Ziechmann. Idealerweise sollte dies in Verbindung mit den Megatrends Konnektivität und Individualisierung geschehen. Abseits davon spielen auch das Thema Nachhaltigkeit und der Casual-Wear-Trend mit hinein.

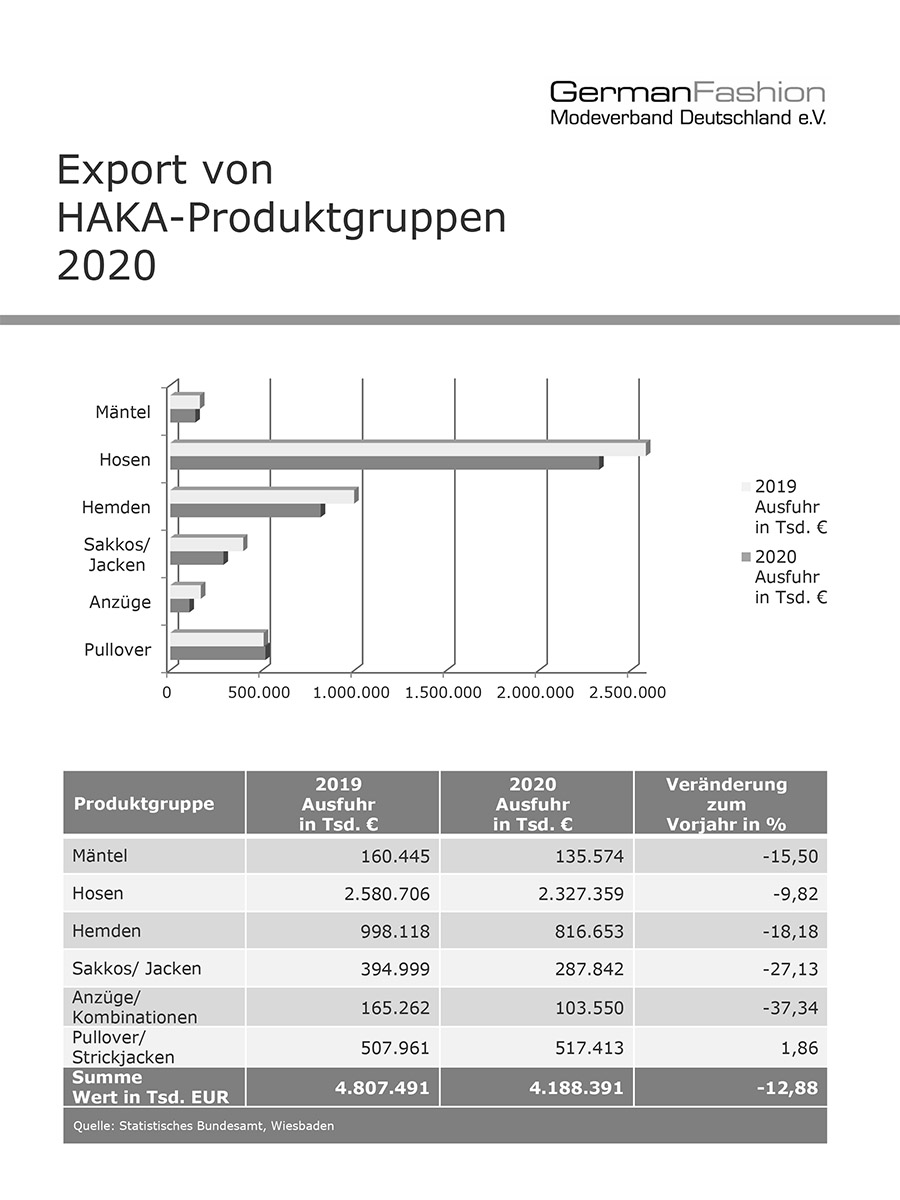

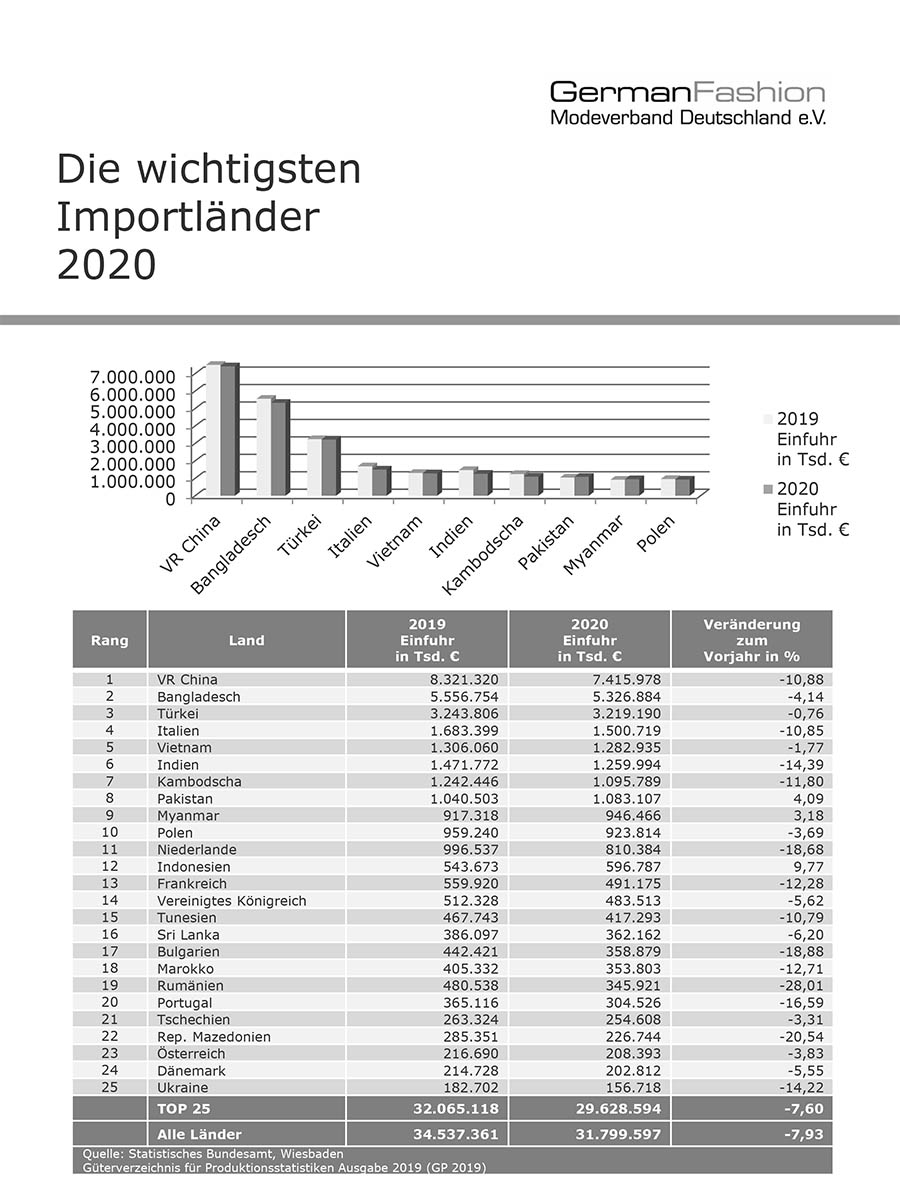

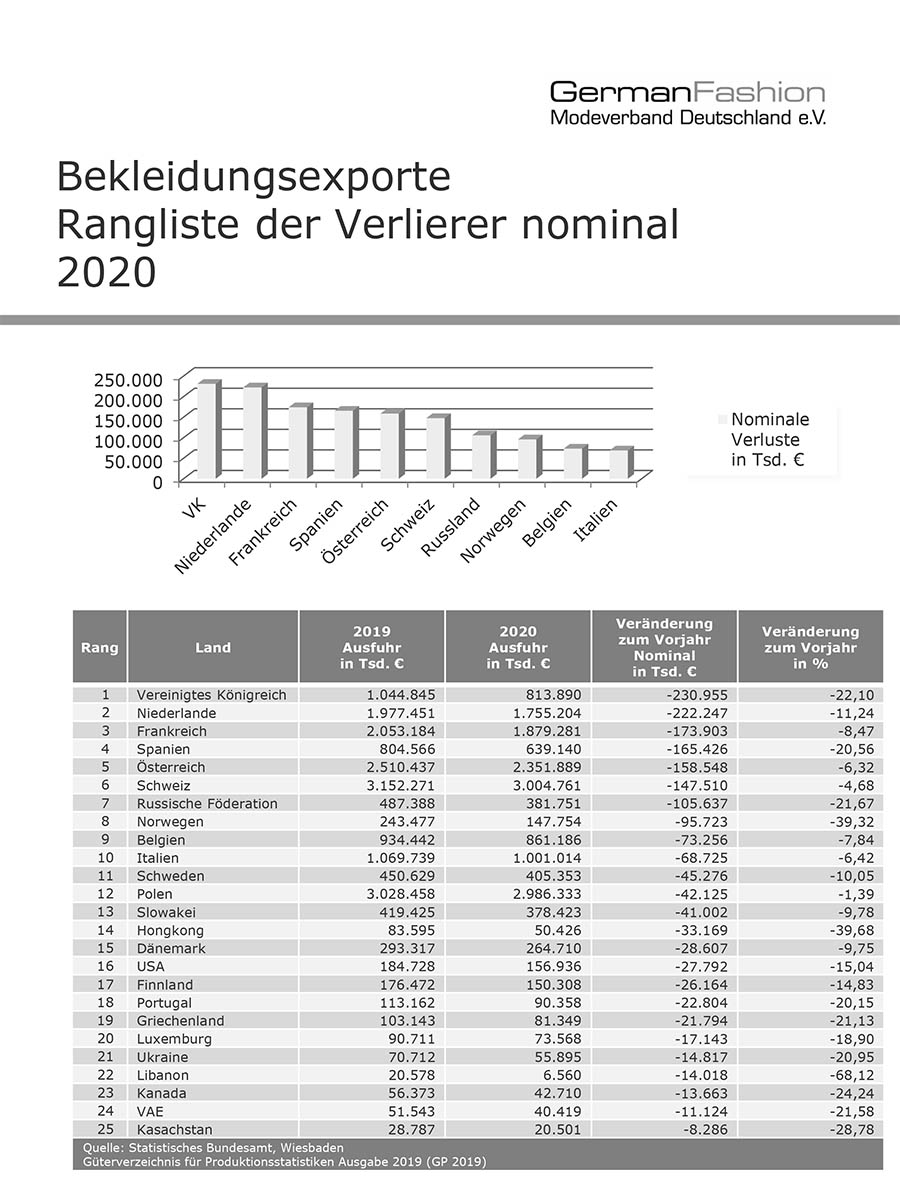

„Deutsche Mode ist in den europäischen Nachbarländern traditionell und aktuell ein beliebtes Gut“, sagt auch Thomas Lange, Hauptgeschäftsführer GermanFashion. Nicht ohne Grund, denn die Top-Ten-Exportländer sind allesamt europäisch (siehe Charts weiter unten). Und wie überall nahm das Coronavirus dem heimischen Handel den Atem. „Überall war Lockdown, sodass die Möglichkeit, im Einzelhandel zu shoppen, eingeschränkt war und die Lust dazu ebenso. Dass Großbritannien ein besonders hohes Minus von 22 Prozent aufweist, ist keine Überraschung – hier kam neben der Pandemie auch noch der Brexit hinzu“, sagt Lange weiter. Für Ziechmann hingegen spielt der Brexit eine untergeordnete Rolle. Insgesamt machen die Ausfuhren deutscher Unternehmen im Textil- und Bekleidungsbereich nach Großbritannien nur rund 3 Prozent der Exporte aus. „Außerdem hat sich der Brexit sehr lange hingezogen, sodass alle deutschen Unternehmen Zeit hatten, sich auf das Thema einzustellen. Wichtigster Aspekt war hier aus unserer Sicht die Umstellung der Faktura von Pfund auf Euro, soweit dies nicht sowieso schon der Fall war. In einigen Fällen gab es auch eine Anpassung im Logistikkonzept sowie vorübergehende Probleme in der Zollabwicklung, die nach unserer Beobachtung aber bereits weitgehend behoben sind“, sagt der Berater.

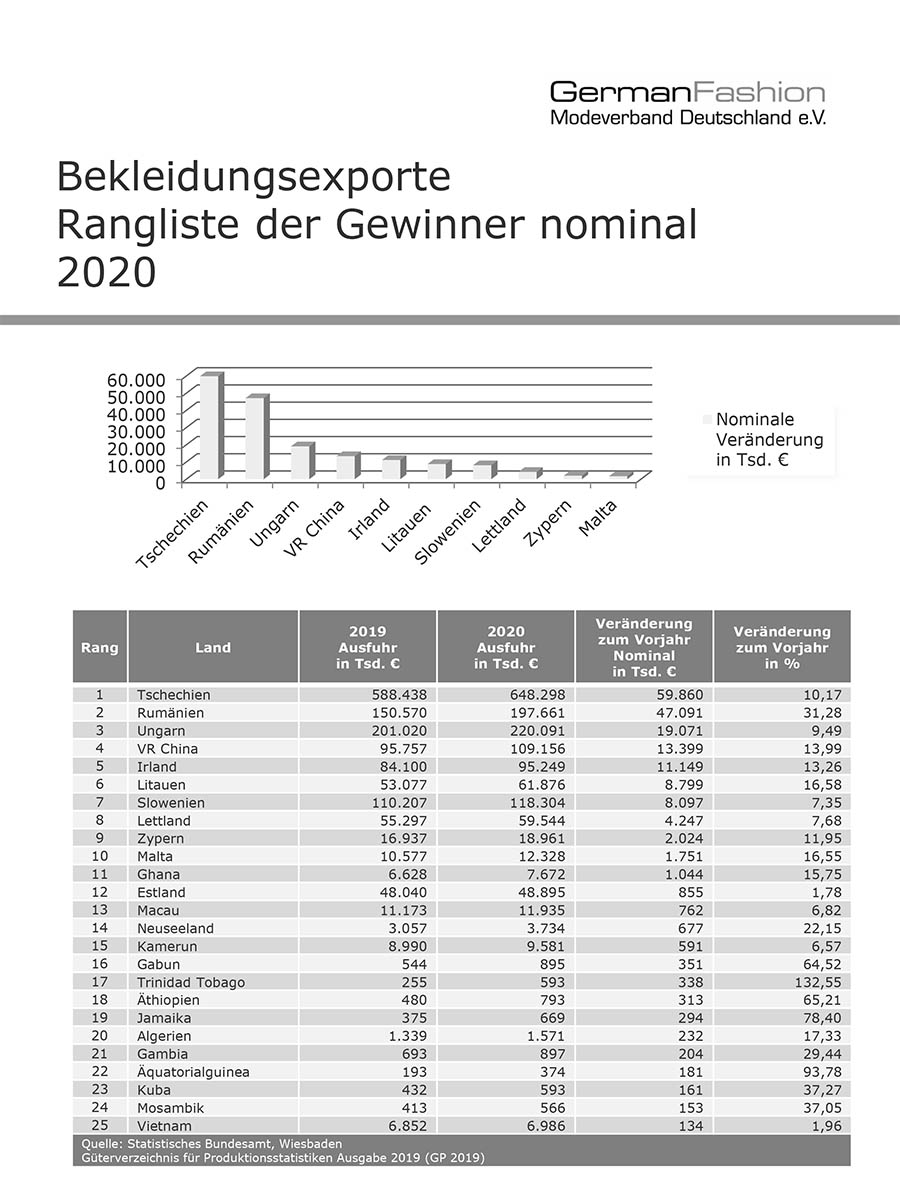

Aber nicht nur UK macht Kummer. Die Niederlande zeichneten sich in der Vergangenheit durch sinkende Kauflaune aus, auch in Spanien und in Russland zeigen die Indizes nach unten. „Spanien war von der Pandemie besonders stark betroffen und bei Russland kamen die Herausforderungen mit der weiter verschärften Zertifizierung und dem neuen DataMatrix-Code hinzu, die es deutschen Herstellern schwieriger machten, ihre Ware unkompliziert ins Land zu bringen“, sagt Lange. Auch USA, Kanada und die Vereinigten Emirate schwächeln noch. „Positiv hingegen ist die Entwicklung der Ausfuhren in die EU-Nachbarländer. Italien und Spanien zeigen als die am schwersten betroffenen Corona-Länder noch ein deutliches Minus, doch sind die deutschen Hersteller hier großer Hoffnung, dass zum Jahresende auch hier Verluste wettgemacht werden können. Das Niveau von 2019 wird jedoch noch nicht wieder erreicht werden können“, führt Lange weiter aus.

Keine Verlagerungen

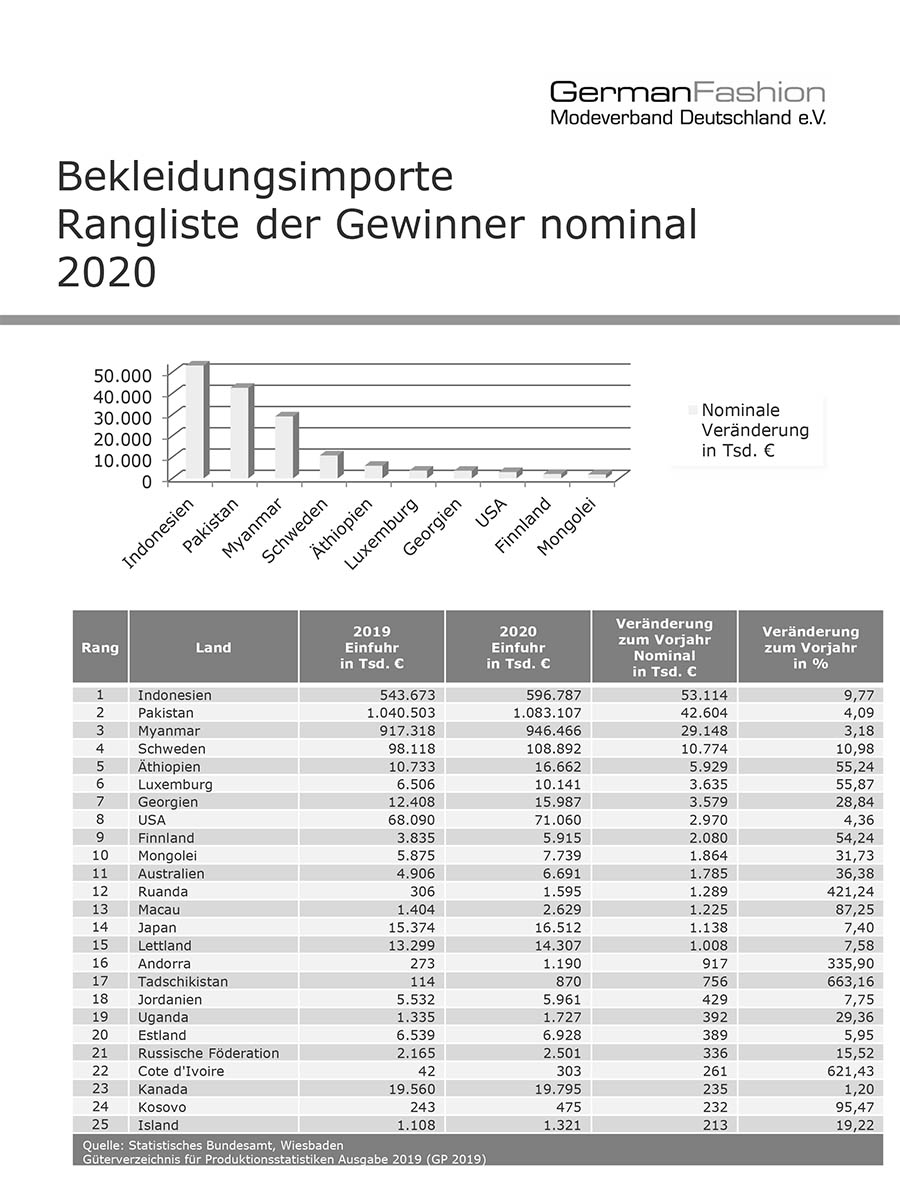

Tatsache ist auch: Die Pandemie hat Trends beschleunigt. Erzeugt oder gar umgekehrt hat das Virus keinen einzigen. Die Produktion bleibt, wo sie ist, Verlagerungen zurück nach Deutschland sind Fehlanzeige. „Auch wenn am Anfang der Pandemie die Sorge groß war, ob die Produzenten in Fernost ihre Lieferungen einhalten können, so sind die langjährigen guten Beziehungen grundsätzlich nicht infrage gestellt worden. Auch bietet insbesondere Osteuropa weder die Kapazitäten noch das Know-how, welches die deutschen Hersteller für ihre Kollektionen benötigen“, führt Lange dazu aus. Wie pwc in ihrer Studie „Die deutsche Modebranche. Trends, Herausforderungen und Lösungsansätze“ im Januar 2021 ausführt, fertigen deutsche Unternehmen der Bekleidungsindustrie weiterhin im Wesentlichen in asiatischen Ländern. Das macht sie bei Lieferengpässen, wie zu Beginn der COVID-19-Pandemie, anfällig. Fast-Fashion-Anbieter indessen verlagern Produktionsstufen vor allem zurück nach Europa und Nordamerika (Nearshoring), hauptsächlich getrieben durch diverse politische und gesellschaftliche Risiken in den asiatisch-pazifischen Herkunftsländern, verbesserte Arbeitsbedingungen, Verkürzung der Ready-to-Shelf-Zeit und geringere Transport-und Einfuhrkosten.

pwc kommt in seiner Studie vom Januar 2021 „Die deutsche Modebranche – Trends, Herausforderungen, und Lösungsansätze” zu weniger optimistischen Aussichten für Michels Modemarken: „Deutsche Textilien und Bekleidung sind vor allem im gesättigten, paneuropäischen Ausland und den direkten Staatennachbarn nachgefragt, die mit Blick auf die globale Entwicklung des Modemarktes wenig Relevanz genießen. Deutsche Hersteller von Textilien und Bekleidung scheinen nicht am globalen Wachstum in den Staaten der Regionen Emerging Asia-Pacific und Emerging Europe zu partizipieren. Die erstarkende Mittelschicht der aufstrebenden Ökonomien fragt somit vor allem Marken ausländischer Bekleidungshersteller nach, die den Markteintritt erfolgreich meistern konnten.“ Herausforderungen gibt es zuhauf, aber auch Chancen. „Gute Produkte sind international“, sagt Matthias Klein, der schon bei MEXX, BETTY BARCLAY, Hettlage oder ESPRIT auf der Payroll stand. Recht hat er. International und gut müssen sie sein.